Tang vật các đối tượng sử dụng trong việc cho vay nặng lãi bị thu giữ. Ảnh: Phạm Thanh Tân/TTXVN.

Tang vật các đối tượng sử dụng trong việc cho vay nặng lãi bị thu giữ. Ảnh: Phạm Thanh Tân/TTXVN.

Lợi dụng công nghệ, mạng xã hội… để mời chào

Tình trạng “tín dụng đen” ở Việt Nam ngày càng phức tạp. Việc cho vay nặng lãi diễn ra phổ biến, công khai. Nhiều người, đặc biệt lớp trẻ đã bị sa vào cạm bẫy “tín dụng đen”, lâm vào tình cảnh cùng quẫn.

Theo Bộ Công an, COVID-19 kéo dài đã gây thiệt hại nặng nề đến mọi mặt đời sống kinh tế, xã hội. Hệ lụy là nhiều người lao động bị mất việc, giảm thu nhập, khiến nhu cầu vay tiền tăng. Một bộ phận không nhỏ thanh niên còn vay tiền để tiêu xài cá nhân hoặc thậm chí dùng ma túy, chơi cờ bạc...

“Các đối tượng cho vay nặng lãi đã lợi dụng công nghệ, mạng xã hội… để mời chào, dụ dỗ người kinh doanh nhỏ lẻ, người lao động thu nhập thấp, công nhân, thanh thiếu niên vay tiền. Chúng nhắm đến một bộ phận tiểu thương, người kinh doanh nhỏ lẻ đang cần vốn, trả nợ; thanh thiếu niên có nhu cầu tiêu xài cá nhân bất chính”, ông Đỗ Minh Phương cho biết.

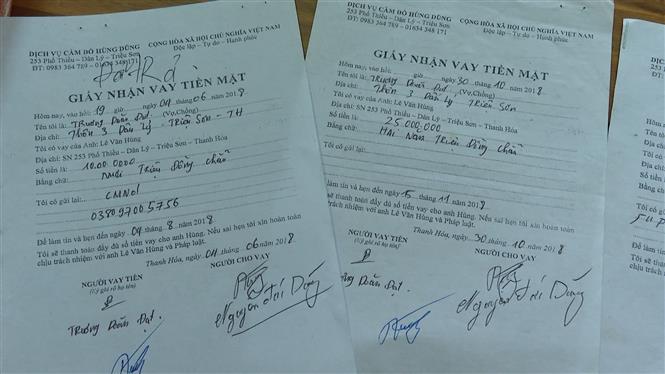

Giấy vay tiền mặt của các nạn nhân. Ảnh: Trịnh Duy Hưng/TTXVN.

Giấy vay tiền mặt của các nạn nhân. Ảnh: Trịnh Duy Hưng/TTXVN.

Ông Lê Ngọc Lâm, Tổng Giám đốc Ngân hàng BIDV chia sẻ: “Tín dụng đen” ngày càng len lỏi, tồn tại không chỉ ở vùng sâu, vùng xa, mà ở ngay giữa lòng thành thị, do nhiều khách hàng cá nhân ít có cơ hội tiếp cận thông tin, chính sách cho vay của các ngân hàng; chưa hiểu rõ về tài sản bảo đảm, giá trị, tính pháp lý tài sản bảo đảm khi đi vay; vướng mắc quy định của pháp luật hiện hành đối với cho vay online; khởi tạo và thẩm định, phê duyệt tín dụng tự động; hệ thống thông tin, liên kết chia sẻ dữ liệu giữa các cơ quan chức năng tại Việt Nam chưa hoàn thiện; chế tài xử phạt đối với việc cho vay nặng lãi, tổ chức “tín dụng đen” chưa đủ tính răn đe.

“Về phía khách hàng, thiếu năng lực tổ chức sản xuất kinh doanh, các nhu cầu vay vốn tiêu dùng cấp bách thường khó chứng minh mục đích sử dụng vốn và khả năng trả nợ; quá trình thẩm định cấp tín dụng khó khăn do nguồn thông tin không đầy đủ, độ chính xác không cao", bà Hà Thu Giang, Phó Vụ trưởng Vụ tín dụng các ngành kinh tế (Ngân hàng Nhà nước – NHNN) cho biết.

Ngân hàng nâng mức cho vay, giảm điều kiện thế chấp để "triệt" tín dụng đen

Theo ông Lê Ngọc Lâm, để đẩy lùi hoạt động tín dụng “đen”, BIDV đã tập trung hoạt động ngân hàng bán lẻ. Trong 10 năm gần đây, dư nợ bán lẻ của BIDV tăng từ 38.000 tỷ đồng năm 2011 (chiếm 13,3% tổng dư nợ tín dụng BIDV) lên gần 496.000 tỷ đồng tại thời điểm 31/10 (chiếm tỷ trọng xấp xỉ 38% tổng dư nợ tín dụng BIDV), tương đương tăng trưởng gấp 12 lần trong 10 năm vừa qua.

“Ngân hàng chấp nhận hy sinh lợi nhuận để giảm lãi suất cho vay để hỗ trợ khách hàng chịu ảnh hưởng bởi dịch COVID-19; triển khai gói tín dụng 20.000 tỷ đồng ngắn hạn hỗ trợ cho vay khách hàng cá nhân sản xuất kinh doanh chịu ảnh hưởng bởi đại dịch; triển khai các gói tín dụng phục vụ các mục đích tiêu dùng, kinh doanh với lãi suất cho vay cạnh tranh”, Tổng Giám đốc BIDV cho biết.

Ông Phan Cử Nhân, Giám đốc Ban Hợp tác quốc tế và truyền thông Ngân hàng chính sách xã hội (NHCSXH) cho biết: Để tạo điều kiện cho người dân vay vốn, NHCSXH đã nâng mức cho vay tối đa lên 100 triệu đồng/ hộ vay không phải đảm bảo tiền vay và nâng thời hạn cho vay tối đa lên 120 tháng đối với hộ nghèo, hộ cận nghèo, hộ mới thoát nghèo, cho vay phát triển kinh tế - xã hội vùng dân tộc thiểu số và miền núi..

Để đẩy lùi “tín dụng đen”, lãnh đạo BIDV đề nghị NHNN phối hợp cùng các bộ/ngành phát triển các công cụ tài chính vi mô để hỗ trợ cho vay đối với người dân có thu nhập thấp, không ổn định, dưới chuẩn ngân hàng, sớm ban hành các quy định và quản lý đối với hoạt động cho vay ngang hàng; đề nghị NHNN phối hợp cùng các bộ/ngành hỗ trợ, sửa đổi và hoàn thiện hệ thống văn bản, hành lang pháp lý trong cho vay online của tổ chức tín dụng (TCTD).

Trong bối cảnh chuyển đổi số nền kinh tế, chuyển đổi số Quốc gia, một số NHTM đã kiến nghị Chính phủ và các bộ/ngành liên quan xem xét, sớm nghiên cứu cơ chế kết nối, chia sẻ thông tin dữ liệu quốc gia giữa các cơ quan Nhà nước và doanh nghiệp, đặc biệt các TCTD/công ty tài chính (CTTC).

Đại diện Cục Cảnh sát Hình sự (Bộ Công an) kiến nghị: Bộ Công an tiếp tục chỉ đạo công an các đơn vị, địa phương siết chặt công tác quản lý nhà nước về an ninh trật tự có liên quan đến công tác phòng, chống tội phạm và vi phạm pháp luật liên quan đến hoạt động “tín dụng đen”; đề nghị Bộ Thông tin và Truyền Thông, NHNN, Bộ Công Thương, Bộ Tư pháp phối hợp Bộ Công an và các cơ quan có liên quan nghiên cứu, đề xuất giải pháp giải quyết tình trạng các đối tượng sử dụng tài khoản ngân hàng, số thuê bao điện thoại không chính chủ, tạo lập website, ứng dụng điện thoại, tài khoản mạng xã hội không khai báo, đăng ký chính danh và thực hiện hành vi phạm pháp luật nhằm trốn tránh sự điều tra, phát hiện, xử lý của cơ quan chức năng.

Ông Lê Anh Tuấn - Phó Tổng Giám đốc Trung tâm Thông tin tín dụng Quốc gia Việt Nam (CIC):

Cổng thông tin kết nối khách hàng vay tại địa chỉ https://cic.gov.vn trong 2 năm qua đã hỗ trợ người dân và doanh nghiệp tiếp cận vốn vay dễ dàng. Về phía khách hàng vay, Cổng thông tin cho phép người dân, doanh nghiệp đăng ký nhu cầu vay và tra cứu thông tin tín dụng của bản thân. Thời gian qua, có khoảng 500 ngàn tài khoản người dân đã đăng ký tham gia giao dịch trên Cổng thông tin với 241.000 nhu cầu vay của cá nhân. Lượng nhu cầu vay của cá nhân liên tục tăng cao.

Cổng thông tin cho phép TCTD quảng bá các sản phẩm dịch vụ của mình tới cộng đồng và tìm kiếm khách hàng vay một cách nhanh chóng. Hiện có gần 4.000 tài khoản người dùng từ 54 TCTD được cấp quyền tham gia hệ thống để kết nối, tiếp cận người vay; hiện có khoảng 520 sản phẩm từ 38 TCTD đang được giới thiệu trên giao diện. Mặc dù mới đang ở giai đoạn đầu triển khai hoạt động kết nối nhu cầu vay, song đã có khoảng trên 20% nhu cầu vay đăng ký trên hệ thống được TCTD tiếp cận.