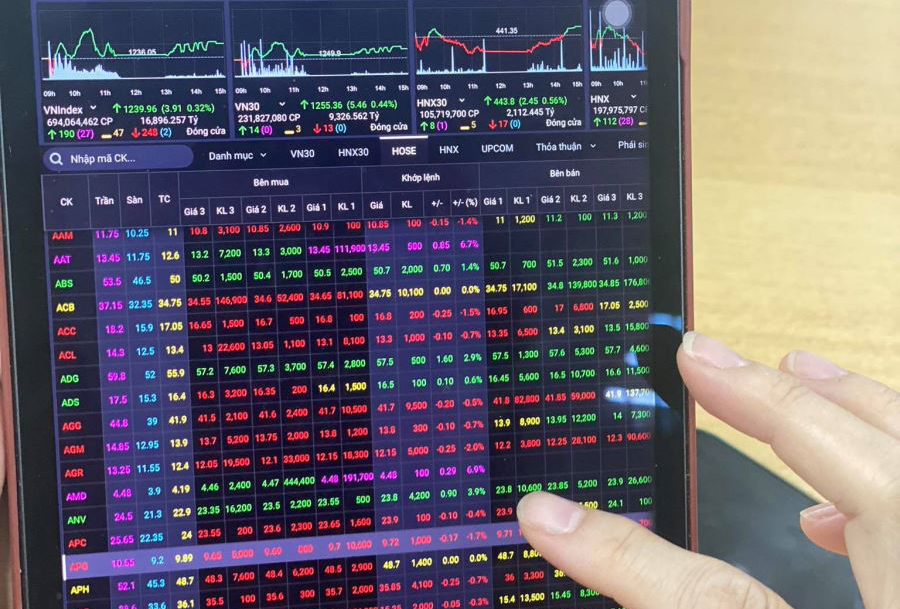

Ảnh minh họa: MP/Báo Tin tức

Ảnh minh họa: MP/Báo Tin tức

Bốn lý do dòng tiền rút khỏi thị trường

Công ty cổ phần Chứng khoán Mirae Asset (Việt Nam) chỉ ra lý 4 lý do dòng tiền rút khỏi thị trường, đó là ảnh hưởng dịch từ dịch COVID-19 giai đoạn trước; xung đột Nga - Ukraine; rủi ro suy thoái kinh tế toàn cầu, nhiều quốc gia vỡ nợ, tỷ giá tăng vọt; lạm phát bùng nổ khiến nhiều ngân hàng trung ương phải tăng lãi suất điều hành; nguồn cung tín dụng hạn chế.

Do đó để dòng tiền quay trở lại thì lạm phát cần giảm nhanh; xung đột Nga - Ukraine kết thúc; tăng trưởng kinh tế dần phục hồi; nút thắt tín dụng được khai thông.

Công ty chứng khoán này cũng chỉ ra hai điều kiện quan trọng của việc tạo thành đáy dài hạn đó là thanh khoản phục hồi dần và giá bắt đầu có sự phục hồi tích cực. Nếu thiếu 1 trong 2 điều kiện này sẽ rất khó lập đáy dài hạn. Hiện tại, cả tín hiệu về khối lượng lẫn tín hiệu giá vẫn chưa ủng hộ cho xu hướng đảo chiều.

Mirae Asset (Việt Nam) dự báo thị trường tuần tới (từ 11 - 15/7), vùng hỗ trợ của VN-Index vẫn là 1.160 điểm, tương ứng vùng đáy 1 năm. Nếu không thể giữ vững vùng hỗ trợ này thì lực cầu có thể tiếp tục suy yếu. Dự báo dài hơn, công ty chứng khoán này cho rằng xu hướng trung hạn của VN-Index đang ở mức tiêu cực.

Dưới góc nhìn của Công ty cổ phần Chứng khoán Sài Gòn - Hà Nội (SHS), thị trường điều chỉnh trở lại trong tuần qua sau khi thất bại trước ngưỡng tâm lý 1.200 điểm trong hai phiên đầu tuần. Điều này khiến cho áp lực bán gia tăng mạnh sau đó và khiến thị trường tạo đáy mới trong năm 2022 ở quanh ngưỡng 1.140 điểm. Lực cầu sau đó xuất hiện trong khi bên bán khá yếu đã giúp thị trường hồi phục trong hai phiên cuối tuần.

Tuy hồi phục về cuối tuần, nhưng với thanh khoản giảm cho thấy tâm lý thị trường vẫn còn yếu, thiếu sự ổn định cho một sự hồi phục dài hơi, do đó khả năng thị trường quay trở lại đà giảm trong tuần tới là có thể xảy ra.

Với góc nhìn dài hạn hơn, SHS kỳ vọng thị trường sẽ có xu hướng tích lũy chặt chẽ dần. Ở vùng giá hiện tại mặt bằng giá cổ phiếu vẫn đang ở mức hấp dẫn bởi Hệ số giá trên lợi nhuận một cổ phiếu (P/E) đang thấp, trong bối cảnh đà hồi phục của nền kinh tế sau đại dịnh vẫn được duy trì, nhiều doanh nghiệp niêm yết được dự báo tiếp tục đà tăng trưởng lợi nhuận trong quý II/2022.

Các nhà đầu tư giá trị nắm giữ cổ phiếu trong dài hạn có thể giải ngân ở các phiên điều chỉnh mạnh như phiên 6/7. Với quan điểm thị trường đang hình thành vùng tích lũy, các nhà đầu tư dài hạn nên cân nhắc giải ngân từng phần, bởi quá trình tích lũy có thể kéo dài. Không nên giải ngân theo phong cách hết một lần (all in) để tránh bị tâm lý căng thẳng trong giai đoạn hiện tại.

Về diễn biến thị trường, kết thúc tuần giao dịch (từ 4 - 8/7), VN-Index giảm 27,59 điểm xuống 1.171,31 điểm, HNX-Index giảm 1,08 điểm xuống 277,8 điểm.

Giá trị giao dịch trên HOSE giảm 8,8% so với tuần trước đó với 55.866 ỷ đồng, tương ứng khối lượng giảm 8% xuống 2.358 triệu cổ phiếu. Giá trị giao dịch trên HNX giảm 14,1% so với tuần trước đó với 5.321 tỷ đồng, tương ứng với khối lượng giảm 7,5% xuống 278 triệu cổ phiếu.

Thị trường giảm điểm trong 3 phiên đầu tuần với mức giảm mạnh trong phiên thứ 3 và thứ 4, sau đó hồi phục trở lại trong hai phiên cuối tuần với mức tăng tích cực vào ngày thứ 5 (ngày 7/7).

Gần như toàn bộ các nhóm ngành cổ phiếu đều đi xuống trong tuần qua.Nhóm cổ phiếu tiện ích cộng đồng giảm mạnh nhất với 9,2% giá trị vốn hóa. Các đại diện tiêu biểu đến từ cổ phiếu điện, nước, xăng dầu, khí đốt như GAS giảm 13,1%, GEG giảm 12,5%, REE giảm 10,6%, POW giảm 4,4%, BWE giảm 3,3%, TDM giảm 2,7%..

Tiếp theo là nhóm cổ phiếu công nghệ thông tin với mức giảm 4,8% giá trị vốn hóa do chịu áp lực từ các trụ cột là FPT giảm 5%, CMG giảm 8,1%...

Cổ phiếu dầu khí cũng mất 4,4% giá trị vốn hóa vì chịu ảnh hưởng từ tình hình giá dầu thế giới, với các cổ phiếu tiêu biểu như BSR giảm 14,5%, PVD giảm7,7%, PVS giảm 7,3%, PLX giảm 3,1%, OIL giảm 1,6%...

Các ngành cổ phiếu còn lại cũng giảm khá như dịch vụ tiêu dùng giảm 3,9% giá trị vốn hóa, công nghiệp giảm 3,4%, hàng tiêu dùng giảm 1,7%, dược phẩm và y tế giảm 0,4%...

Ở chiều ngược lại, nhóm cổ phiếu trụ cột thị trường là ngân hàng tăng nhẹ với 0,2% giá trị vốn hóa. Các mã như TCB tăng 4,3%, BAB tăng 4,1%, KLB tăng 3,2%, SGB và LPB đều tăng 1,5%, SHB tăng 1,1%...

Khối ngoại bán ròng trên hai sàn với giá trị ước đạt 1.131 tỷ đồng. Xét theo khối lượng ròng, FUEVFVND là mã bị bán ròng nhiều nhất với 8,9 triệu chứng chỉ quỹ. Tiếp theo là DXG với 6,6 triệu cổ phiếu và SSI với 5,2 triệu cổ phiếu. Ở chiều ngược lại, STB là mã chứng khoán được mua ròng nhiều nhất với 4,8 triệu cổ phiếu.

Trên thị trường phái sinh, các hợp đồng tương lai VN30 đang thấp hơn so với chỉ số cơ sở VN30 từ 7 đến 10 điểm cho thấy các nhà giao dịch đang nghiêng về khả năng thị trường có thể tiếp tục điều chỉnh.

Theo Công ty TNHH MTV Chứng khoán ngân hàng Đông Á (DAS), phiên tăng điểm nhẹ hôm cuối tuần (8/7) góp phần hỗ trợ tâm lý nhà đầu tư, tăng kỳ vọng thị trường tạo đáy, VN- Index có thể tiếp tục nhịp phục hồi trong tuần tới.

“Nhà đầu tư có thể giải ngân từng phần tài khoản cho danh mục đầu tư ngắn và trung hạn, theo dõi các nhóm ngành bất động sản, xây dựng hạ tầng và khu công nghiệp trong kỳ vọng sẽ hưởng lợi từ các biện pháp thúc đẩy giải ngân vốn đầu tư công trong 6 tháng cuối năm nhằm mục tiêu tăng trưởng kinh tế”, DAS khuyến nghị.

Chứng khoán thế giới khởi sắc

Các chứng khoán viên làm việc tại sàn giao dịch New York (Mỹ). Ảnh minh họa: AFP/TTXVN

Các chứng khoán viên làm việc tại sàn giao dịch New York (Mỹ). Ảnh minh họa: AFP/TTXVN

Trái ngược với diễn biến khá u ám của thị trường chứng khoán Việt Nam, thị trường chứng khoán thế giới tuần qua khởi sắc.

Mặc dù lo ngại về sức khỏe của nền kinh tế thế giới đang ngày một lan rộng song thị trường chứng khoán Mỹ lại ghi nhận tuần giao dịch khởi sắc nhờ thái độ “thoáng” hơn của Cục Dự trữ Liên bang Mỹ (Fed) và các tín hiệu tích cực từ nền kinh tế số 1 thế giới.

Kết thúc phiên cuối tuần, chỉ số công nghiệp Dow Jones giảm 46,40 điểm xuống 31.338,15 điểm. Chỉ số S&P 500 cũng hạ 0,08% xuống 3.899,38 điểm. Còn chỉ số Nasdaq Composite lại lần đầu tiên kể từ đầu năm nay đạt chuỗi 5 phiên đi lên liên tiếp, tăng 0,12%, lên 11.635,31 điểm. Tính chung cả tuần qua, Nasdaq Composite tăng 4,6%, còn S&P 500 tăng 1,9% và Dow Jones cộng 0,8%.

Theo báo cáo mới nhất từ Bộ Lao động Mỹ, tăng trưởng việc làm của Mỹ cao hơn dự kiến trong tháng Sáu với tỷ lệ thất nghiệp vẫn ở gần mức thấp trước đại dịch là những dấu hiệu của một thị trường lao động “khỏe mạnh”, cho phép Fed tiếp tục đà tăng lãi suất vào cuối tháng này.

Báo cáo việc làm được Bộ Lao động Mỹ công bố ngày 8/7 cho thấy nền kinh tế đã có thêm 372.000 việc làm vào tháng 6, cao hơn mức 268.000 việc làm do giới chuyên gia dự báo. Số liệu cho tháng 5 đã được điều chỉnh giảm nhẹ xuống 384.000 việc làm thay vì 390.000 việc làm được tạo ra theo báo cáo trước đó.

Mức tăng lớn hơn dự kiến của tháng 6 đã thúc đẩy nền kinh tế tiến gần hơn đến việc phục hồi tất cả số việc làm bị mất đi trong đại dịch. Tỷ lệ thất nghiệp không đổi ở mức 3,6% trong tháng thứ tư liên tiếp.

Giám đốc chiến lược đầu tư Yung-Yu Ma của BMO Wealth Management chia sẻ rằng, báo cáo việc làm và đà suy giảm gần đây của giá hàng hóa đã tạo ra cái gọi là “cú hạ cánh mềm” đối với nền kinh tế Mỹ, qua đó thúc đẩy giá cổ phiếu.

Nhóm cổ phiếu y tế là một trong những nhóm có thành quả vượt trội trên thị trường. Cổ phiếu Centene Corp. và McKesson đều tăng hơn 3%, trong khi cổ phiếu nhà sản xuất vaccine COVID-19 Moderna và Regeneron đều tiến hơn 2%. Cổ phiếu Tesla cộng 2,5%. Cổ phiếu các công ty sản xuất chip và an ninh mạng cũng góp phần thúc đẩy lĩnh vực công nghệ. Cổ phiếu ON Semiconductor tăng 2,8%, còn cổ phiếu Fortinet tăng 1,8%.

Lợi suất trái phiếu Chính phủ Mỹ tăng mạnh sau khi dữ liệu việc làm được công bố, qua đó kìm hãm đà tăng của cổ phiếu.

Mùa báo cáo kết quả kinh doanh quý II của các doanh nghiệp Mỹ sẽ bắt đầu vào tuần tới, với các báo cáo đầu tiên hầu hết đến từ các ngân hàng lớn. Báo cáo chỉ số giá tiêu dùng CPI tháng 6/2022 của Mỹ dự kiến được công bố vào ngày 13/7, cũng sẽ tập trung sự chú ý của nhà đầu tư trong tuần sau.

Nối tiếp thị trường chứng khoán Mỹ, chứng khoán Châu Á cũng tăng điểm trong phiên giao dịch cuối tuần. Chốt phiên 8/7, chỉ số Nikkei 225 Nhật Bản tăng 0,1%. Tại Trung Quốc, chỉ số Hangseng Index Hong Kong tăng 0,38%, Shanghai Composite Thượng Hải giảm 0,25%. Tại Hàn Quốc chỉ số Kospi tăng 0,7%. Tại Australia, chỉ số ASX200 tăng 0,45%.