Sự trỗi dậy của các NĐT trong nước

Trước đây, các hoạt động M&A chủ yếu được thúc đẩy bởi các nhà đầu tư nước ngoài, cụ thể từ Thái Lan, Singapore, Nhật Bản, Hàn Quốc và Đài Loan. Tuy nhiên, trong vài năm gần đây, thị trường đang chứng kiến sự chuyển hướng của các công ty trong nước khi họ ngày càng tích cực hơn trong hoạt động M&A.

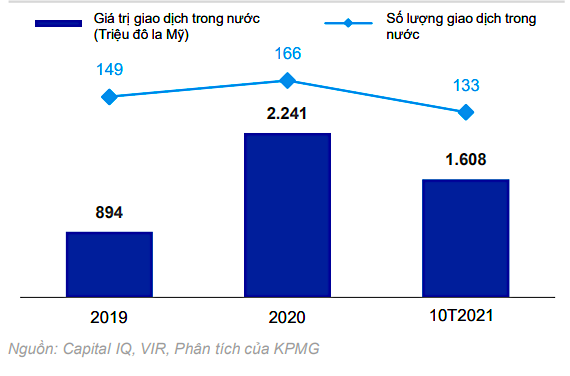

Số thương vụ và giá trị giao dịch M&A của các NĐT trong nước trong 3 năm qua.

Số thương vụ và giá trị giao dịch M&A của các NĐT trong nước trong 3 năm qua.

Báo cáo của Công ty kiểm toán KPMG cho thấy, 10 tháng năm 2021, các nhà đầu tư trong nước đã thể hiện sự tham gia mạnh mẽ vào các hoạt động M&A với 133 giao dịch đã được thực hiện, chiếm 1,6 tỷ USD trong tổng giá trị thương vụ M&A Việt Nam.

Trong khi đó, các nhà đầu tư nước ngoài đến từ Nhật Bản và Hàn Quốc đã hoàn thành lần lượt là 30 và 19 giao dịch. So về giá trị thương vụ, các NĐT trong nước chỉ kém 68 triệu USD so với các NĐT đến từ Nhật Bản.

Tuy nhiên, nếu ngoại trừ thương vụ Tập đoàn tài chính Sumitomo Mitsui mua 49% cổ phần của FE Credit trị giá 1,3 tỷ USD, các công ty Việt Nam sẽ vượt xa các NĐT Nhật Bản và Hàn Quốc về giá trị thương vụ.

Đánh giá về sự trỗi dậy của các NĐT trong nước về M&A, Thứ trưởng Bộ Kế hoạch và Đầu tư nhận định, M&A Việt Nam vẫn là thị trường hấp dẫn. Bởi trong tương lai, môi trường đầu tư của Việt Nam sẽ cải thiện rõ rệt để đáp ứng các Hiệp định thương mại tự do giữa Việt Nam và Liên minh châu Âu – EU (EVFTA), Hiệp định Đối tác kinh tế toàn diện khu vực (RCEP), Hiệp định Đối tác toàn diện và tiến bộ xuyên Thái Bình Dương (CPTPP), FTA Việt Nam – Vương quốc Anh (UKVFTA)… mà Việt Nam tích cực tham gia, kỳ vọng tạo ra một khu vực thương mại tự do mới có quy mô lớn, tạo điều kiện mở rộng thị trường xuất khẩu, tạo nền tảng thúc đẩy doanh nghiệp Việt Nam tái cấu trúc, tham gia sâu hơn vào chuỗi giá trị toàn cầu, nâng cao năng lực cạnh tranh… Điều này không chỉ giúp thúc đẩy tăng trưởng thương mại mà còn góp phần dẫn dòng vốn đầu tư nước ngoài, trong đó có đầu tư thông qua các hoạt động M&A vào Việt Nam.

Có thể thấy, để thu hút đầu tư nước ngoài, thực hiện Nghị quyết 50/NQ-TW của Bộ Chính trị về Định hướng hoàn thiện thể chế, chính sách, nâng cao chất lượng, hiệu quả hợp tác đầu tư nước ngoài đến năm 2030, Bộ Kế hoạch và Đầu tư đã hoàn thiện và trình Chính phủ thông qua chiến lược thu hút FDI trong thời kỳ mới, với mục tiêu là ưu tiên thu hút các dự án sử dụng công nghệ cao, công nghệ tiên tiến, công nghệ mới, công nghệ sạch, quản trị hiện đại, có giá trị gia tăng cao, có tác động lan tỏa, chuyển giao công nghệ, cam kết hỗ trợ cho doanh nghiệp Việt Nam tham gia vào chuỗi sản xuất, gắn với đào tạo nguồn nhân lực. Chiến lược này là “kim chỉ Nam” để Việt Nam tăng cường thu hút và tối ưu hóa lợi ích dòng vốn đầu tư nước ngoài cho giai đoạn phát triển sắp tới.

M&A để vươn ra toàn cầu

Với cơ hội mới trong tương lai gần, các NĐT trong và ngoài nước cho rằng đây chính là thời điểm thích hợp để M&A. Bởi thời gian này, dịch COVID-19 đã làm ảnh hưởng đến các NĐT nước ngoài nên sự hiện diện đầu tư xuyên biên giới của họ trong ngắn hạn bị hạn chế. Chính vì vậy, năm 2020, các NĐT nước ngoài bị sụt giảm 20% so với cùng kỳ năm 2019 về số lượng lẫn giá trị giao dịch. Đồng thời, các công ty nước ngoài tại Việt Nam cũng gặp khó khăn và cần được rót vốn, đầu tư cấp bách để tồn tại, phát triển qua đại dịch.

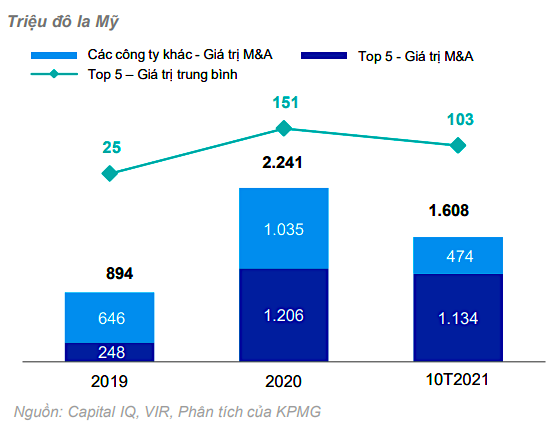

Top 5 đơn vị trong nước có giá trị giao dịch M&A cao nhất trong năm 2020 - 2021.

Top 5 đơn vị trong nước có giá trị giao dịch M&A cao nhất trong năm 2020 - 2021.

Chính vì vậy, mặc dù năm 2020 – 2021 Việt Nam bị ảnh hưởng bởi dịch COVID-19, nhưng các giao dịch M&A vẫn bùng nổ và sôi động. Đây cũng chính là cơ hội cho các NĐT trong nước trỗi dậy thực hiện các thương vụ M&A nhằm nắm bắt mở rộng thị phần, thâm nhập vào các thị trường và ngành mới, đồng thời hình thành các mối quan hệ chiến lược.

Theo đó, giá trị thương vụ trong nước đã tăng 2,2 tỷ USD vào năm 2020, tăng trưởng 201% so với năm 2019. Năm 2021, các doanh nghiệp Việt Nam bị ảnh hưởng mạnh bởi đợt dịch thứ 4 nên số thương vụ M&A trong năm có giảm. Tuy nhiên, các NĐT trong nước vẫn chú trọng đến việc đầu tư, giá trị giao dịch do đó được duy trì ở mức ổn định với 1,6 tỷ USD trong 10 tháng năm 2021.

Vingroup, Masan, Hòa Phát, Công ty Sữa Việt Nam, Novaland là 5 tập đoàn, đơn vị có hoạt động M&A thuộc hàng lớn nhất trên thị trường, cả mặt giá trị và số lượng giao dịch trong 2 năm qua.

Cụ thể hơn, những tập đoàn lớn đã làm khuấy động thị trường với nhiều thương vụ bom tấn trong vai trò là bên mua và bên bán khi họ đã nâng giá trị thương vụ gấp 5 lần, từ 248 triệu USD năm 2019 lên 1,21 tỷ USD vào năm 2020, chiếm 53% tổng giá trị M&A trong nước.

Bất chấp đợt bùng phát dịch lần thứ 4 vào giữa năm 2021, nhóm này vẫn thể hiện nỗ lực lớn trong việc tìm kiếm các khoản đầu tư chất lượng. Qua đó, họ đã đóng góp 11 thương vụ với tổng giá trị lên đến 1,13 tỷ USD trong 10 tháng năm 2021, chiếm 70% tổng giá trị giao dịch trong nước.

Quy mô hoạt động của 5 tập đoàn, đợn vị này cũng đã tăng lên đáng kể theo thời gian, không chỉ dựa vào năng lực quản trị và khả năng thực thi của đội ngũ lãnh đạo mà còn nhờ cách tiếp cận mạnh mẽ với chiến lược M&A. Chính vì vậy, nhóm này đã đạt được bước phát triển vượt bậc, cả về vốn hóa thị trường lẫn doanh thu, đặc biệt là Tập đoàn Masan, Hòa Phát và NovaLand, khi những doanh nghiệp này hưởng lợi lớn từ các khoản đầu tư chiến lược trong hành trình phát triển của mình.

Cụ thể, doanh thu của Tập đoàn Hòa Phát đã tăng gấp đôi, từ 2,7 tỷ USD vào năm 2019 đã lên đến 5,7 tỷ USD; cùng vốn hóa thị trường của tập đoàn này đã tăng gần gấp 4 lần, từ 2,8 tỷ USD năm 2019 lên 10,9 tỷ USD đến thời điểm tháng 10/2021.

Tương tự, Tập đoàn Masan cũng đã thành công trong việc triển khai một hệ sinh thái tiêu dùng được tích hợp và hỗ trợ từ nhiều thương vụ mua bán và sáp nhập. Vốn hóa thị trường và doanh thu của Tập đoàn Masan đều đạt mức cao nhất lịch sử, lần lượt là 7,7 tỷ USD và 3,8 tỷ USD.

Theo ông Warrick Cleine, Chủ tịch kiêm Tổng giám đốc KPMG Việt Nam và Campuchia, sự chuyển biến tích cực trong hoạt động M&A trong nước sẽ vẫn còn được duy trì đối với những doanh nghiệp này; bởi họ không chỉ có đủ lượng tiền mặt dự trữ để tìm kiếm các mục tiêu chất lượng mà còn có khẩu vị mang tính chiến lược trong việc tiếp tục tìm kiếm các cơ hội mở rộng thị trường và cải thiện tỷ suất lợi nhuận.

“Đặc biệt, khi nền kinh tế Việt Nam tiếp tục phát triển nhờ các quy định và chính sách hỗ trợ của Chính phủ, chúng tôi tin rằng các công ty trong nước sẽ tiếp tục đóng vai trò quan trọng trong các hoạt động M&A trong tương lai, tạo ra nhiều tập đoàn với quy mô có thể sánh ngang với các tập đoàn lớn trong khu vực”, ông Warrick Cleine nhận định.

Những thương vụ mang tính đột phá được thực hiện bởi 5 doanh nghiệp có hoạt động sôi nổi trên thị trường M&A trong vòng 3 năm gần đây gồm: Sáp nhập của chuỗi bán lẻ lớn nhất toàn quốc là VinCommerce vào hệ sinh thái của Tập đoàn Masan; thương vụ mua lại 98% cổ phần của Công ty TNHH Đô Thị Đại Học Quốc Tế Berjaya Việt Nam của Vinhomes với mức giá là 514 triệu USD; thương vụ Sữa Mộc Châu của Công ty CP Sữa Việt Nam (Vinamilk) bằng cách nâng số lượng cổ phần tại GTNFoods lên từ 32% tới 75% để gián tiếp trở thành cổ đông lớn nhất của doanh nghiệp mục tiêu...