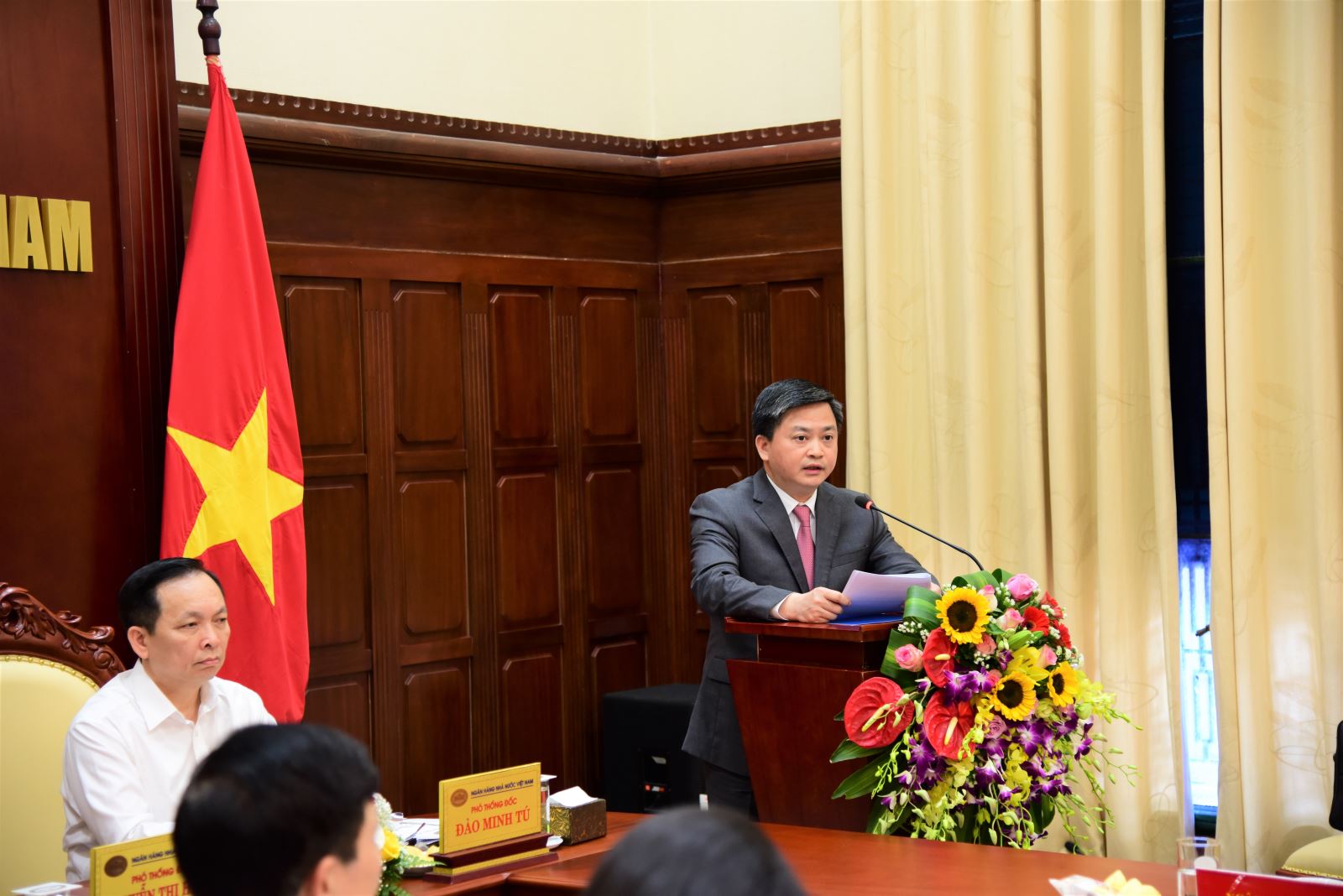

Chủ tịch HĐQT VietinBank Lê Đức Thọ là đại diện của các NHTM phát biểu tại Hội nghị do Thủ tướng Chính phủ chủ trì sáng 9/5. Ảnh: Nguyễn Nhị.

Chủ tịch HĐQT VietinBank Lê Đức Thọ là đại diện của các NHTM phát biểu tại Hội nghị do Thủ tướng Chính phủ chủ trì sáng 9/5. Ảnh: Nguyễn Nhị.

Hiểu đúng về gói tín dụng 300.000 tỷ

Theo ông Nguyễn Toàn Thắng, cần hiểu đúng về gói tín dụng 300.000 tỷ đồng mà các ngân hàng đăng ký ban đầu không phải gói cứu trợ kinh tế được hỗ trợ từ ngân sách Nhà nước (NSNN), mà là gói tín dụng thông thường. Tức là, ngân hàng lấy từ nguồn tiền gửi của người dân và doanh nghiệp, tổ chức đang gửi tại ngân hàng và các ngân hàng thương mại (NHTM) phải trả lãi suất huy động để cho vay hỗ trợ các doanh nghiệp, hộ kinh doanh cá thể bị ảnh hưởng bởi dịch bệnh COVID-19.

Do vậy, các NHTM cũng phải thực hiện quy trình cho vay theo đúng quy định hiện hành, nhưng áp dụng lãi suất ưu đãi hơn mức lãi suất cho vay thông thường. Hiện, số lượng khách hàng bị ảnh hưởng bởi dịch COVID-19 cần được hỗ trợ cơ cấu nợ theo Thông tư 01/2020/TT-NHNN rất lớn, kèm theo việc phải xử lý, thu thập hồ sơ để đánh giá, thẩm định khi thực hiện cơ cấu nợ, bảo đảm tuân thủ quy định tạo nên những áp lực, gánh nặng rất lớn đối với các TCTD.

Đặc biệt là đối với các ngân hàng tập trung vào phân khúc bán lẻ, các khoản vay nhỏ của khách hàng cá nhân, hộ kinh doanh, khách hàng doanh nghiệp siêu nhỏ... số lượng khách hàng bị thiệt hại COVID-19 cần được cơ cấu nợ càng lớn. Trong khi đó, số lượng cán bộ, nhân viên ngân hàng không tăng và phải bảo đảm thực hiện các yêu cầu “giãn cách xã hội” trước đó của Chính phủ. Tuy nhiên, VNBA hoàn toàn thống nhất với quan điểm của Ngân hàng Nhà nước (NHNN) về việc khẳng định không cho vay “dưới chuẩn” nhằm đảm bảo chất lượng tín dụng và an toàn hoạt động của ngân hàng.

Đến nay, các ngân hàng đang tích cực triển khai các gói cho vay mới với lãi suất ưu đãi. Theo số liệu của NHNN, quy mô của gói tín dụng này hiện đã lên tới khoảng 650.000 tỷ đồng, gấp hơn 2 lần so với mức đăng ký ban đầu với lãi suất cho vay thấp hơn so với lãi suất cho vay trước khi dịch xảy ra khoảng từ 1 - 2%. Đến nay, đã có 147.637 khách hàng được vay với doanh số cho vay lũy kế từ ngày 23/1 đạt khoảng 553 nghìn tỷ đồng.

Các ngân hàng thực hiện việc cơ cấu lại thời hạn trả nợ, miễn giảm lãi suất cho vay đối với các khách hàng bị ảnh hưởng dịch COVID-19, đã cơ cấu lại thời hạn trả nợ cho 170.746 khách hàng với số dư nợ 128.210 tỷ đồng; miễn giảm lãi, giữ nguyên nhóm nợ cho 14.372 khách hàng với dư nợ 28.441 tỷ đồng; hạ lãi suất dư nợ hiện hữu cho 318.528 khách hàng với dư nợ là 980.163 tỷ đồng và mức hạ lãi suất phổ biến từ 0,5 - 2%. Thậm chí có một số TCTD đã hạ lãi suất cho vay từ 2,5% lên tới 4%/năm so với trước khi có dịch.

Theo ông Lê Đức Thọ, Chủ tịch Hội đồng quản trị (HĐQT) VietinBank, đến hết tháng 4/2020, VietinBank đã giải ngân cho hơn 6.000 khách hàng gặp khó khăn do ảnh hưởng dịch bệnh với doanh số giải ngân mới trên 130.000 tỷ đồng; hạ lãi suất cho vay khách hàng, giảm từ 2 - 2,5% lãi suất cho vay đối với các lĩnh vực thiết yếu của nền kinh tế. Đến hết tháng 4/2020, VietinBank đã thực hiện cơ cấu nợ, giữ nguyên nhóm nợ cho 1.500 khách hàng với dư nợ 50.000 tỷ đồng, trong đó dư nợ đến hạn cần cơ cấu lại trên 5.000 tỷ đồng. Năm 2020, VietinBank dự kiến dành khoảng 3.000- 4.000 tỷ đồng từ cắt giảm lợi nhuận để hỗ trợ lãi suất và giảm phí, đồng hành, chia sẻ khó khăn với các khách hàng.

Ngân hàng cũng cần doanh nghiệp "đồng hành"

Với độ mở kinh tế cao, dự báo kinh tế trong nước vẫn còn nhiều khó khăn và Ngành ngân hàng là một trong những ngành chịu tác động lớn nhất của dịch bệnh do sụt giảm nhu cầu tín dụng và khách hàng giảm khả năng trả nợ đến hạn, tăng nguy cơ phát sinh nợ xấu của nền kinh tế. Vì vậy, ông Lê Đức Thọ đề nghị các doanh nghiệp cần xây dựng và triển khai các phương án, dự án thực sự khả thi, tập trung các nguồn lực thực hiện có kết quả, cân đối được nguồn trả nợ. Các doanh nghiệp cần phối hợp chặt chẽ với NHTM, minh bạch tài chính, chứng minh khó khăn, thiệt hại để đúng đối tượng hỗ trợ, không trục lợi chính sách đối với cả doanh nghiệp và ngân hàng. Đây là cơ sở để doanh nghiệp phục hồi và phát triển, bảo đảm chất lượng, hiệu quả tín dụng, phục hồi phát triển nền kinh tế.

“NHTM là doanh nghiệp, cần bảo đảm kinh doanh chất lượng, hiệu quả, an toàn. Việc hỗ trợ giảm lãi suất và phí dịch vụ của các NHTM bản chất là chia sẻ của NHTM từ nguồn vốn tự huy động, cắt giảm chi phí và giảm lợi nhuận của ngân hàng. Do đó có những giới hạn nhất định và rất cần sự đồng hành, chia sẻ, hợp tác chặt chẽ, sự nỗ lực của cộng đồng doanh nghiệp, các đối tác để cùng khắc phục khó khăn, phát triển hiệu quả, bền vững”, ông Lê Đức Thọ nói.

Ông Nghiêm Xuân Thành - Chủ tịch HĐQT Ngân hàng Vietcombank nói: “Việc ban hành thông tư mới đã hỗ trợ các doanh nghiệp bị ảnh hưởng bởi dịch COVID-19. Đây là hành lang pháp lý để ngân hàng cơ cấu lại thời gian trả nợ mà không bị chuyển nhóm nợ. Các ngân hàng có thể tiếp tục cho vay mới với doanh nghiệp bị ảnh hưởng bởi dịch”.

Lãnh đạo Vietcombank cũng lo lắng, bởi ngân hàng đi huy động vốn rồi cho vay lại, trong khi vẫn phải nỗ lực cắt giảm chi phí, giữ hoạt động an toàn. Điều này lý giải vì sao có một số doanh nghiệp phương án kinh doanh chưa đảm bảo, không có vốn tự có... chưa tiếp cận được vốn. Vietcombank sẵn sàng chia sẻ lợi nhuận, tăng số hóa để phục vụ nhanh hơn, chứ không thể giảm chuẩn tín dụng, vì trong môi trường này sẽ để lại rất nhiều rủi ro.

Nhìn ở góc độ chuyên gia, TS Cấn Văn Lực - Chuyên gia kinh tế trưởng ngân BIDV nói: “Việc đẩy nhanh tiếp cận chương trình tín dụng 300.000 tỷ đồng mà các NHTM đang triển khai đòi hỏi thiện chí của cả người dân và doanh nghiệp. Phía doanh nghiệp cũng phải có thiện chí hợp tác với ngân hàng, chứng minh thiệt hại của mình để ngân hàng có căn cứ hỗ trợ. Các nước trên thế giới đều như vậy, không riêng Việt Nam. Chưa kể, gói hỗ trợ này là tiền túi của ngân hàng, chứ không phải là tiền ngân sách”.

Theo TS Cấn Văn Lực, việc nhiều doanh nghiệp kêu chậm được ngân hàng cơ cấu nợ, chậm tiếp cận gói 300.000 tỷ đồng có lẽ là tương đối nóng vội. Rõ ràng, vấn đề này đòi hỏi cả hai bên cần nỗ lực nhiều hơn để tìm tiếng nói chung tốt hơn. Ví dụ, để hưởng ưu đãi giãn nợ, giảm lãi vay 1 - 2%, doanh nghiệp nên thiện chí chứng minh sự thiệt hại bởi COVID, chứ không nên coi đó là điều kiện, là thủ tục ngân hàng đưa ra để làm khó. Ngân hàng chấp nhận giảm lợi nhuận để hỗ trợ doanh nghiệp, họ phải hỗ trợ đúng đối tượng. Nếu không, sau này, ngân hàng sẽ bị quy trách nhiệm khi thanh, kiểm tra. Chưa kể, ngân hàng huy động tiền gửi của người dân, nên cho vay cũng phải thận trọng để bảo toàn vốn.

Các chuyên gia kinh tế cho rằng: Ngân hàng không thiếu vốn. Tuy nhiên hiện khả năng hấp thụ vốn của doanh nghiệp đang rất yếu. Bằng chứng là tín dụng quý I/2020 chỉ tăng 1,3%, trong khi cùng kỳ năm ngoái tăng trưởng ở mức 3,2%. Vấn đề hiện nay không phải lãi suất mà là sức hấp thụ vốn của nền kinh tế rất yếu. Thực tế, ngân hàng đã giảm sâu lãi suất mà tín dụng cũng không tăng được.